Mezzanine: Flexible Finanzierungslösung für Unternehmen

Was ist Mezzanine und wie funktioniert es?

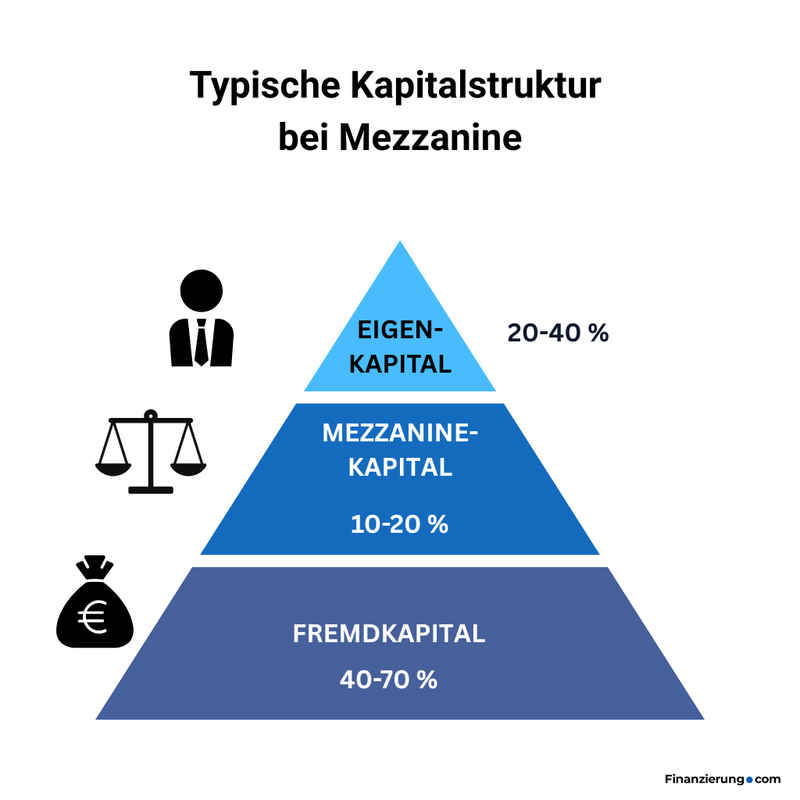

Mezzanine ist eine hybride Finanzierungsform, die zwischen Fremd- und Eigenkapital angesiedelt ist. Unternehmen können damit zusätzliches Kapital aufnehmen, ohne Anteile abzugeben oder Sicherheiten zu hinterlegen.

Typische Merkmale von Mezzanine Kapital:

Nachrangigkeit: Im Insolvenzfall nach Bankkrediten, aber vor dem Eigenkapital bedient

Bilanziell oft als Eigenkapital anerkannt

Flexible Tilgungsmodelle und endfällige Rückzahlungen

Kapitalerhalt ohne Kontrollverlust

Für Unternehmen mit Wachstumsplänen, Investitionsvorhaben oder Expansionszielen bietet Mezzanine in vielen Fällen die optimale Ergänzung zu klassischen Bankdarlehen. Die verbesserte Eigenkapitalquote stärkt zugleich die Bonität und erleichtert weitere Finanzierungen..

Unterschied zu Bankkrediten und Beteiligungskapital

Mezzanine unterscheidet sich deutlich vom klassischen Firmenkredit:

Keine oder geringe Besicherung notwendig

Flexible Rückzahlung statt starre Tilgungspläne

Erhalt der vollständigen unternehmerischen Kontrolle

Höhere Kosten aufgrund des höheren Risikos – jedoch deutlich flexibler

Im Gegensatz zu einer Eigenkapitalbeteiligung behalten Unternehmer alle Stimmrechte. Diese Kombination aus Unabhängigkeit, Flexibilität und bilanziellen Vorteilen macht Mezzanine Kapital zu einer attraktiven Alternative für Unternehmen, die wachsen möchten, ohne Anteile abzugeben.

Mit mehr als 20 Jahren Erfahrung in diesem Bereich informieren wir Sie nicht nur ausführlich zu diesem Thema, sondern bieten Ihnen auch unsere ganzheitliche Unterstützung beim Finanzierungsprozess und beraten Sie gern in allen Fragen alternativer Finanzierungslösungen wie Sale and Lease back, Lagerfinanzierung oder Finetrading. Mit mehr als 400 Finanzierungspartnern finden wir auch für Sie die passende Mezzanine Finanzierung für Ihr Unternehmen. Unsere Experten beraten Sie gern!

Welche Arten von Mezzanine gibt es?

Mezzanine Kapital umfasst verschiedene Instrumente, die je nach Bedarf kombiniert werden können:

Der Kapitalgeber, zum Beispiel Private-Equity-Gesellschaften, stellt Kapital zur Verfügung und erhält eine Gewinnbeteiligung, ohne Einfluss auf die Geschäftsführung. Diese Finanzierungsform ist besonders attraktiv für Unternehmen, die eine Eigenkapitalerhöhung anstreben, jedoch keine Stimmrechte abgeben möchten. Im Gegensatz zu traditionellen Fremdkapitalgebern profitieren Kapitalgeber einer stillen Beteiligung von der wirtschaftlichen Entwicklung des Unternehmens, was sie zusätzlich motiviert, in das Potenzial und die Wachstumschancen des Unternehmens zu vertrauen. Da der stillen Beteiligung keine feste Rückzahlungsverpflichtung zugrunde liegt, kann das Unternehmen seinen finanziellen Spielraum effektiver nutzen, was insbesondere in Wachstumsphasen von Vorteil ist. Stille Beteiligungen gelten auch als bilanzneutral, was bedeutet, dass sich die Eigenkapitalquote des Unternehmens verbessern kann, ohne dass die Verschuldung sichtbar ansteigt. Diese Vorteile machen stille Beteiligungen zu einer vielseitigen Finanzierungslösung innerhalb des Mezzanine Spektrums.

Nachrangdarlehen bieten Unternehmen eine Möglichkeit, Kreditmittel aufzunehmen, ohne ihre kurzfristige Liquidität stark zu belasten. Diese Art von Darlehen ist aufgrund ihrer nachrangigen Besicherung von besonderem Interesse für Unternehmen, die bereits über einen hohen Verschuldungsgrad verfügen, da sie das Risikoprofil der Kreditgeber nicht so stark erhöhen wie vorrangige Kredite. In der Praxis bedeutet dies, dass Kapitalgeber, die Nachrangdarlehen bereitstellen, im Fall einer Insolvenz erst nach den vorrangigen Gläubigern, wie Banken, bedient werden. Obwohl dies für den Kapitalgeber ein höheres Risiko darstellt, verlangen sie in der Regel auch höhere Zinsen oder andere Anreize, um das eingegangene Risiko zu kompensieren. Unternehmen schätzen Nachrangdarlehen, da sie bilanztechnisch häufig als Pseudoeigenkapital behandelt werden, was das bilanzielle Eigenkapital stärkt und die Bonität für weitere Fremdfinanzierungen verbessern kann. So können Unternehmen effektiver wachsen und weiter expandieren, indem sie ihre Eigenkapitalquote verbessern, ohne dass eine unmittelbare Verwässerung durch ausgegebenes Eigenkapital erfolgt.

Ein partiarisches Darlehen kombiniert Elemente eines klassischen Darlehens mit einer ergebnisabhängigen Gewinnbeteiligung, wodurch es für Unternehmen eine besonders flexible Finanzierungsvariante darstellt. Im Gegensatz zu herkömmlichen Krediten, bei denen ein fester Zinssatz vereinbart wird, hängt die Vergütung des Kapitalgebers bei einem partiarischen Darlehen direkt von der wirtschaftlichen Leistung des Unternehmens ab. Diese Strukturierungsmöglichkeit stellt sicher, dass der Kapitalgeber ein höheres Maß an Engagement für den Unternehmenserfolg zeigt, da sein Ertrag unmittelbar mit der Geschäftsentwicklung verknüpft ist. Für das Unternehmen bedeutet dies einen doppelten Vorteil: Es profitiert von variablen Rückzahlungsverpflichtungen, die seine Liquidität schonen, und einem Kapitalgeber, der aufgrund seines finanziellen Interessenanteils an einem langfristigen Wachstum des Unternehmens interessiert ist. Diese Synthese aus Kredit und Beteiligung sorgt dafür, dass partiarische Darlehen besonders in innovativen Branchen und bei Projekten mit hohem Wachstums- und Ertragspotential als attraktive Finanzierungsalternative gelten.

Wandelanleihen stellen eine einzigartige hybride Finanzierungsform dar, die Unternehmen die Möglichkeit bieten, Fremdkapital in Eigenkapital umzuwandeln, wenn bestimmte vordefinierte Bedingungen erfüllt sind. Diese Anleihen werden oft von Unternehmen bevorzugt, die ihr Kapital effizienter einsetzen möchten, da sie dem Emittenten die Flexibilität geben, Zinsen in Eigenkapital zu konvertieren, was insbesondere in Phasen starken Wachstums vorteilhaft sein kann. Die Inhaber von Wandelanleihen erhalten in der Regel ein geringeres Zinsniveau als bei herkömmlichen Anleihen, da ihnen zusätzlich die Möglichkeit einer Wertsteigerung durch die Aktienverwandlung geboten wird, was wiederum das Interesse an der langfristigen Entwicklung des Unternehmens fördert. Für das Unternehmen bedeutet dies, dass im Erfolgsfall keine Barzahlungen fällig werden, sondern eine Umwandlung in Aktien erfolgt, was die Liquidität schont, und die Eigenkapitalbasis stärkt. Diese Form der Finanzierung ist besonders für Unternehmen interessant, die auf zukünftige Wachstumschancen setzen und gleichzeitig ihre Verschuldungsquote lieber konservativ halten möchten, da sie eine strategische Möglichkeit darstellt, finanzielle Flexibilität und Wachstumspotential miteinander zu vereinen.

Genussscheine sind eine faszinierende Finanzierungsoption, die Unternehmen sowohl feste als auch gewinnabhängige Zinsen bieten können, was sie für die langfristige Kapitalbeschaffung besonders attraktiv macht. Diese Instrumente sind Hybridwerte, die eine einzigartige Kombination aus Fremd- und Eigenkapitalelementen darstellen. Oftmals entscheiden sich Unternehmen für Genussscheine, um ihre Eigenkapitalquote zu verbessern, ohne dafür Stimmrechte abgeben zu müssen, was ihre finanzielle Unabhängigkeit bewahrt. Besonders attraktiv sind Genussscheine für Anleger, da sie von der unternehmerischen Wertsteigerung profitieren können, was über den festen Zins hinausgeht. Diese Flexibilität ermöglicht es Unternehmen, ihre Finanzstruktur besser an individuelle Bedürfnisse anzupassen, insbesondere in Wachstumsphasen kein Nachteil, in denen die Schonung der Liquidität von entscheidender Bedeutung ist. Durch den Einsatz von Genussscheinen können Unternehmen ihre finanzielle Stabilität erhöhen und sich gleichzeitig Potenziale für zukünftiges Wachstum sichern, was in der dynamischen Unternehmenswelt von heute von enormem Vorteil ist.

Diese Formen unterschieden sich hinsichtlich Flexibilität, Rendite, Risiko und Bilanzwirkung. Unternehmen können so gezielt die Mezzanine Struktur wählen, die bestmöglich zur individuellen Situation passt.

Warum Finanzierung.com als Ihr Mezzanine Partner?

Als Spezialist für Mezzanine und Vermittlung von Kapital verfügen wir über:

Ein Netzwerk mit über 400 institutionellen Kapitalgebern

Langjährige Erfahrung mit Mezzanine Strukturen für mittelständische Unternehmen

Vollständig unabhängige Beratung

Individuelle Strukturierung der optimalen Mezzanine Lösung

Attraktive Konditionen durch starke Marktposition

Unternehmen erhalten nicht nur Kapital, sondern eine strategische Finanzierungsberatung, die langfristige Stabilität und Wachstum ermöglicht.

Mezzanine eignet sich besonders für:

Unternehmen in Wachstums- oder Expansionsphasen

Mittelständler mit stabilem Cashflow

Firmen, die ihre Eigenkapitalquote gezielt stärken möchten

Unternehmen, die Investitionen im Millionenbereich planen

Branchen wie Immobilien, Technologie, Industrie, Energie / Photovoltaik

Auch junge Unternehmen profitieren, wenn sie Kapital benötigen, aber keine Anteile abgeben wollen. Mezzanine ermöglicht Wachstum ohne Stimmrechtsverlust.

Die Vorteile von Mezzanine

- Stärkung der Eigenkapitalquote

iele Mezzanine-Formen werden bilanziell als wirtschaftliches Eigenkapital anerkannt. Dies verbessert:

Eigenkapitalquote

Bonität und Rating

Zugang zu günstigeren Fremdfinanzierungen

- Kein Stimmrechtsverlust

Unternehmer behalten volle Kontrolle über Entscheidungen. Kapitalgeber erhalten keine Mitspracherechte, sondern lediglich eine vereinbarte Vergütung.

- Flexible Tilgungsmodalitäten

Mezzanine Kapitalanbieter ermöglichen:

Endfällige Rückzahlungen

Tilgungspausen

Individuell abgestimmte Laufzeiten

Diese Flexibilität schafft maximale Liquidität, besonders in Wachstumsphasen.

- Langfristige Finanzierung

Laufzeiten von bis zu 10 Jahren ermöglichen stabile Planung ohne kurzfristigen Rückzahlungsdruck.

- Zusätzliche Liquidität ohne Sicherheiten

Unternehmen profitieren besonders, wenn wenige Sicherheiten vorhanden sind, ein klarer Vorteil gegenüber klassischen Bankkrediten.

Zusätzlich ergeben sich häufig steuerliche Vorteile durch abzugsfähige Zinsaufwendungen.

Das sagen Unternehmer, denen wir weiterhelfen konnten

Wie läuft eine Mezzanine Finanzierung ab?

Detaillierte Projektplanung, Finanzanalyse und Definition der passenden Mezzanine Struktur.

Prüfung der Machbarkeit, Vertragsverhandlungen, Konditionsabgleich und Due-Diligence durch den Kapitalgeber.

Bereitstellung des Mezzanine Kapitals, meist über stille Beteiligungen oder Genussscheine. Vergütungen können während der Laufzeit oder endfällig erfolgen.

Rückzahlung am Ende der Laufzeit oder vorzeitiger Exit gemäß Vereinbarung.

Finanzierung.com findet passende Mezzanine Kapitalgeber für Sie

Unser Ziel ist es, Unternehmern den schnellen Zugang zu maßgeschneiderten Finanzierungen zu ermöglichen. Um das zu erreichen, arbeiten wir unabhängig und beraten jeden Unternehmer individuell, um den besten Finanzierungspartner zu finden.

)

)