Sale and Lease Back – Sofortige Liquidität für Unternehmen

Sale and Lease Back: Kapital freisetzen – flexibel bleiben

Steht Ihr Unternehmen vor der Herausforderung, Investitionen zu tätigen, laufende Kosten zu decken oder kurzfristige Liquiditätsengpässe zu überbrücken? Sind Sie sich unsicher, wie das benötigte Kapital schnell und risikoarm generiert werden kann, ohne die Kreditlinie zu belasten oder externe Investoren ins Unternehmen zu holen? Dann bietet das Sale and Lease Back Verfahren eine attraktive Lösung für Sie. Diese Form der Sale and Lease Back Finanzierung ermöglicht eine schnelle Kapitalfreisetzung durch Rückleasing, ohne operative Einschränkungen. Finanzierung.com bietet Ihnen mit dem Sale and Lease Back Modell die Möglichkeit, Liquidität zu schaffen und dabei flexibel zu bleiben. Dank der langjährigen Expertise unserer Experten finden wir für Ihr Unternehmen den passenden Sale and Lease Back Partner.

Was ist Sale and Lease Back? – Definition und Nutzen

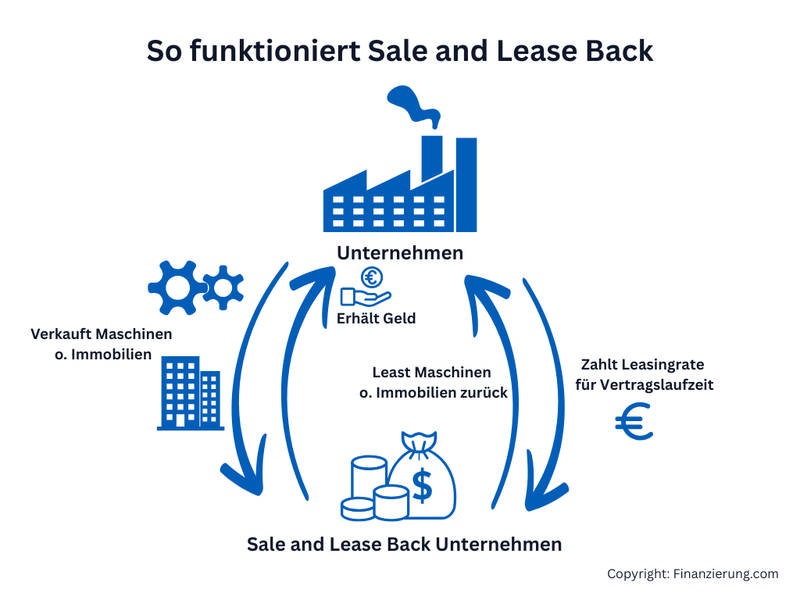

Das Sale and Lease Back Verfahren ermöglicht es Unternehmen, Kapital aus ihrem Anlagevermögen freizusetzen, ohne die Nutzung der Vermögenswerte aufzugeben. Beim Sale Lease Back wird ein bereits vorhandener Vermögenswert – etwa eine Immobilie oder Maschine – verkauft und direkt zurückgeleast.

Besonderer Vorteil dieses Sale and Lease Back Modells ist die Möglichkeit, stille Reserven aufzudecken und Liquidität zu schaffen, ohne Fremdkapital aufzunehmen. Die Sale and Lease Back Finanzierung ist somit eine effiziente Lösung, um Kapital zu mobilisieren und gleichzeitig operative Stabilität zu sichern.

Im Unterschied zur klassischen Kreditfinanzierung bleibt das Unternehmen beim Sale and Lease Back Verfahren schuldenfrei, verbessert seine Bilanzkennzahlen und erhält sofortige Liquidität. Vor allem für kapitalintensive Branchen bietet das Verfahren eine flexible Lösung zur Überbrückung finanzieller Engpässe – ohne operative Einschränkungen.

Sale and Lease Back Rechner

Wann ist Sale and Lease Back sinnvoll?

Das Sale and Lease Back Verfahren ist immer dann sinnvoll, wenn Unternehmen kurzfristig Kapital benötigen, aber keine klassischen Bankkredite aufnehmen möchten. Diese Form des Rückleasing eignet sich ideal, um Liquidität freizusetzen, während Produktionskapazitäten oder Anlagen weiter genutzt werden. Durch die zusätzliche Flexibilität des Sale Lease Back können Firmen ihre Bilanzstruktur verbessern und finanziell unabhängiger agieren. Viele Unternehmen setzen bewusst auf Sale and Lease Back, um gezielt Eigenkapital aufzubauen und ihre Bonität zu stärken. Klassische Anwendungsfälle sind:

- Überbrückung von Liquiditätsengpässen

Unternehmen können kurzfristig Kapital beschaffen, ohne auf Banken angewiesen zu sein.

- Finanzierung von Wachstum und Investitionen

Die freigesetzten Mittel können für neue Projekte, Produktionsausweitungen oder Modernisierungen genutzt werden. Alternativ oder ergänzend kann auch Finetrading eingesetzt werden, um kurzfristige Warenfinanzierungen unabhängig von Banken zu realisieren.

- Bilanzoptimierung

Da die liquiden Mittel steigen und gleichzeitig das Anlagevermögen sinkt, verbessert sich die Eigenkapitalquote, was die Bonität positiv beeinflussen kann.

- Restrukturierungen und Sanierungen

In Krisenzeiten kann Sale and Lease Back dazu beitragen, Finanzierungsengpässe zu überbrücken oder eine drohende Insolvenz abzuwenden.

Diese Branchen profitieren besonders von Sale and Lease Back

Besonders attraktiv ist das Modell für Unternehmen, die über wertvolle Sachanlagen verfügen und diese weiterhin nutzen müssen.

Produktionsanlagen, Maschinen und technische Ausrüstungen sind oft hohe Investitionsgüter. Ein Rückmietverkauf kann schnell Kapital freisetzen, während die Produktion ungestört weiterläuft. Auch eine Lagerfinanzierung kann in dieser Branche sinnvoll sein, um gebundenes Kapital im Warenlager effizient zu nutzen.

LKW-Flotten, Schiffe oder sogar Flugzeuge lassen sich durch Sale and Lease Back in liquide Mittel umwandeln, ohne den Betrieb einzuschränken.

Viele Unternehmen besitzen Immobilien, deren Verkauf wertvolle Liquidität einbringt. Die Filialen oder Restaurants werden dann weiterhin betrieben, ohne Eigentümer der Immobilien zu sein.

Krankenhäuser, Arztpraxen oder Pflegeeinrichtungen können teure Medizintechnik oder Gebäude über Sale and Lease Back monetarisieren, ohne die Patientenversorgung zu gefährden.

Rechtliche und steuerliche Aspekte von Sale and Lease Back

Die rechtlichen Anforderungen für Sale and Lease Back Transaktionen variieren je nach Land und Branche. In Deutschland ist entscheidend, dass die Sale and Lease Back Finanzierung zwischen unabhängigen Parteien erfolgt und der Verkaufspreis dem Marktwert entspricht.

Durch das Rückleasing bleiben die Vermögenswerte im Einsatz und die Leasingraten sind als Betriebsausgaben steuerlich absetzbar. Das macht Sale and Lease Back auch steuerlich besonders interessant und zu einem wichtigen Instrument der Unternehmensfinanzierung.

Diese Punkte zeigen, dass neben wirtschaftlichen auch rechtliche Rahmenbedingungen sorgfältig berücksichtigt werden müssen. Gerne beraten unsere Experten Sie ausführlich zu diesem Thema. Kontaktieren Sie uns jetzt!

Typische Voraussetzungen für Sale and Lease Back

- Eigentum am Vermögenswert

Ihr Unternehmen muss rechtlicher Eigentümer des zu veräußernden Anlageguts sein.

- Bilanzierung im Anlagevermögen

Der Vermögenswert muss sich im Anlagevermögen befinden (z. B. Immobilien, Maschinen, Fahrzeuge).

- Wirtschaftlich sinnvoller Mindestwert

In der Regel sollte der Objektwert bei mindestens ca. 250.000 bis 500.000 EUR liegen (abhängig vom Leasinggeber).

- Marktfähigkeit des Vermögenswerts

Der Vermögenswert muss werthaltig und für Dritte marktgängig bzw. bewertbar sein.

- Nutzung durch das verkaufende Unternehmen

Der Vermögenswert sollte weiterhin betriebsnotwendig und nutzbar sein (Sale and Lease Back).

- Verkauf an unabhängige Dritte

Käufer (Leasinggeber) darf nicht konzernrechtlich oder wirtschaftlich mit dem Verkäufer verbunden sein.

- Angemessener Verkaufspreis

Der Kaufpreis muss dem Verkehrswert entsprechen, um steuerlich erkannt zu werden.

- Leasingfähigkeit des Objekts

Der Vermögenswert muss leasingfähig sein (technisch, rechtlich und wirtschaftlich).

Nationale vs. internationale Sale and Lease Back Transaktionen

Während das Modell innerhalb Deutschlands klaren steuerlichen und rechtlichen Rahmenbedingungen unterliegt, sind internationale Transaktionen komplexer.

In unterschiedlichen Ländern gibt es abweichende Steuervorschriften, die sich auf die Absetzbarkeit der Leasingraten auswirken können.

Rechtliche Rahmenbedingungen variieren – beispielsweise kann es Unterschiede bei Eigentumsübertragungen oder Rückkaufoptionen geben.

Währungsrisiken sind ein weiterer Faktor, da Wechselkursschwankungen die tatsächlichen Leasingkosten beeinflussen können.

Unsere Experten kennen sich sowohl mit nationalen als auch mit internationalen Sale and Lease Back Transaktionen bestens aus und beraten Sie ausführlich zu Ihren Rechten und Pflichten.

Der Sale and Lease Back Ablauf im Detail

Wenn ein Unternehmen kurzfristig Geld benötigt, stellt das Sale and Lease Back Modell eine interessante Alternative zum klassischen Bankkredit dar. Das Sale Lease Back Verfahren besteht dabei aus dem Verkauf und der direkten Rückmiete eines Vermögenswerts – dem sogenannten Rückleasing. Viele Unternehmen aus Industrie, Logistik oder dem Gesundheitswesen nutzen Sale and Lease Back, um Kapital freizusetzen und gleichzeitig operative Sicherheit zu behalten. Insbesondere Maschinen und Immobilien eignen sich hervorragend für diese Form der Finanzierung.

Bewertung der Vermögenswerte durch einen unabhängigen Gutachter oder die Leasinggesellschaft.

Vertragsgestaltung, bei der die Laufzeit, Ratenhöhe und mögliche Rückkaufoptionen festgelegt werden.

Verkauf des Vermögenswertes an den Leasinggeber.

Rückmiete durch das Unternehmen über die vereinbarte Laufzeit.

Vertragsende, mit Option zur Rückübernahme, Verlängerung oder alternativer Nutzung.

Sale and Lease Back einfach erklärt

Wie funktioniert Sale and Lease Back und wie genau kann auch Ihr Unternehmen davon profitieren? Kompakte Infos über das Sale and Lease Back Verfahren und seine Vorteile erhalten Sie in unserem Erklär-Video.

Sale and Lease Back - Beispiele aus der Unternehmenspraxis

Für viele Unternehmen, die sich mit dem Thema Sale-and-Lease-back befassen, wirkt diese Form der Finanzierung zuerst abstrakt. Dabei ist sie vielfältig einsetzbar und damit für eine große Bandbreite an Unternehmen geeignet.

Eigene Immobilien binden meist enorm viel Eigenkapital. Ist eine kostenintensive Expansion geplant oder befindet sich das Unternehmen in finanziellen Nöten, kann eine solche Kapitalreserve den entscheidenden Unterschied machen. Eine Sale-and-Lease-back Finanzierung macht diese Reserven nutzbar. Zu den Immobilien, die für diese Finanzierungsform in Frage kommen, zählen neben klassischen Bürogebäuden auch Lager- und Fertigungshallen sowie spezielle Labore. Ob es sich um einen Neubau oder eine langjährig genutzte Immobilie handelt - entscheidend ist vor allem der bauliche Zustand.

Dies sind nur einige exemplarische Beispiele für Felder, auf denen Unternehmen von einer Sale-and-Lease-back Finanzierung wirtschaftlich profitieren können. Mit unserer Unterstützung finden Sie heraus, wie Sie diese Finanzierungsform am besten für sich und Ihr Unternehmen nutzen.

Das sagen Unternehmer, denen wir weiterhelfen konnten

Sale and Lease Back FAQ

Sale and Lease Back ist nicht grundlos ein immer gefragteres Finanzierungsmodell. Bevor Sie sich für eine solche Finanzierung entscheiden, sollten Sie sich allerdings umfassend informieren. Einige der wichtigsten Punkte haben wir für Sie im Folgenden versammelt:

Beim Sale and Lease Back dient der verkaufte Vermögenswert selbst als Sicherheit – zusätzliche Sicherheiten sind in der Regel nicht erforderlich, solange der Objektwert und die Bonität des Unternehmens ausreichend sind.

Geeignete Objekte für Sale and Lease Back sind werthaltige, bilanzierte Anlagegüter wie Immobilien, Maschinen, Anlagen, Fahrzeugflotten oder hochwertige IT-Infrastruktur.

Bei Sale and Lease Back München fallen üblicherweise Transaktionskosten, Beratungs- und Prüfungsgebühren, sowie laufende Leasingraten an. Zudem können steuerliche Belastungen durch Verkaufsgewinne entstehen.

Die Liquiditätsfreisetzung erfolgt in der Regel unmittelbar nach Vertragsabschluss und Eigentumsübergang.

Optimierte Lösungen

Finanzierung.com bietet Unternehmen maßgeschneiderte Lösungen für Sale and Lease Back Transaktionen, die den Bedürfnissen und Anforderungen der modernen Geschäftswelt gerecht werden. Bevor Sie einen Vertrag unterschreiben, analysieren wir, ob diese Finanzierungsform für Ihr Unternehmen geeignet ist, und vermitteln den passenden Finanzierungspartner, der Ihren individuellen Anforderungen entspricht. Durch unsere umfangreiche Expertise helfen wir Ihnen, bestehende Liquiditätsprobleme effektiv zu lösen und Ihre Bilanzstruktur zu optimieren, sodass Sie keine zusätzlichen Schulden aufnehmen müssen.

Langfistiger Partner

Darüber hinaus unterstützen wir Sie dabei, langfristige Finanzierungsstrategien zu entwickeln, die darauf abzielen, Ihre unternehmerische Flexibilität zu erhöhen und Ihre Wachstumsziele zu erreichen. Kontaktieren Sie uns für eine unverbindliche Beratung und erfahren Sie, wie Sie mit Sale and Lease Back finanziellen Spielraum für zukünftige Investitionen schaffen können. Egal, ob Sie kurzfristige Liquidität für eine Zwischenfinanzierung sicherstellen oder in neue Projekte investieren möchten, wir sind an Ihrer Seite, um Ihnen den bestmöglichen Service zu bieten und Ihre finanziellen Herausforderungen zu meistern.

Bilanzstruktur verbessern

➝ Verkauf der Vermögenswerte reduziert das Anlagevermögen

➝ Steigerung der Eigenkapitalquote sorgt für besseres Unternehmensrating und höhere Kreditwürdigkeit

Stille Reserven auflösen

➝ Verborgene Wertsteigerungen können realisiert werden

Liquidität erhöhen

➝ Verkaufserlös verbessert den Liquiditätsbestand

➝ Ihr Unternehmen ist besser auf finanzielle Herausforderungen vorbereitet

Steuerliche Vorteile

➝ Leasingraten gelten als Betriebsausgaben, weshalb die Steuerlast gesenkt werden kann

Reduzierung des Kapitalaufwands

➝ Investitionskosten für Vermögenswerte werden durch Verkauf refinanziert

Finanzielle Flexibilität steigern

➝ Freigesetzte Mittel können gezielt in Wachstum und Unternehmensbereiche investiert werden

Nachhaltige Bilanzführung

➝ Effiziente Nutzung der Ressourcen zur langfristigen Unternehmensstärkung

Wie wichtig diese Finanzierungsform gerade in der aktuellen Marktlage ist, zeigen wir in unserem aktuellen Newsroom-Artikel

Langfristige Leasingkosten

➝ Regelmäßige Leasingraten können über die Jahre höher ausfallen als der ursprüngliche Verkaufserlös

➝ Die Finanzierung kann sich dadurch langfristig verteuern. In manchen Fällen kann ein klassischer Firmenkredit als Alternative mit besser planbaren Konditionen dienen.

Abhängigkeit vom Leasinggeber

➝ Risiko ungünstiger Vertragsbedingungen oder nachteiliger Konditionsanpassungen

➝ Möglicherweise keine Rückkaufoption für das verkaufte Wirtschaftsgut

Finanzierung.com findet die günstigste Sale and Lease Back Finanzierung für Sie

Mit Sale and Lease Back schaffen Unternehmen finanzielle Freiräume, ohne ihre operative Flexibilität aufzugeben. Als erfahrener Finanzierungsberater finden wir die passende Sale and Lease Back Finanzierung für Ihre individuellen Anforderungen. Durch den Marktvergleich von über 400 Anbietern stellen wir sicher, dass Ihre Sale and Lease Back Lösung optimal zu Ihrer Situation passt. Ob Sale Lease Back oder klassisches Rückleasing – wir begleiten Sie von der Analyse bis zur erfolgreichen Umsetzung.