Factoring Unternehmen sichern Liquidität und finanzielle Flexibilität

)

Was bedeutet Factoring Unternehmen?

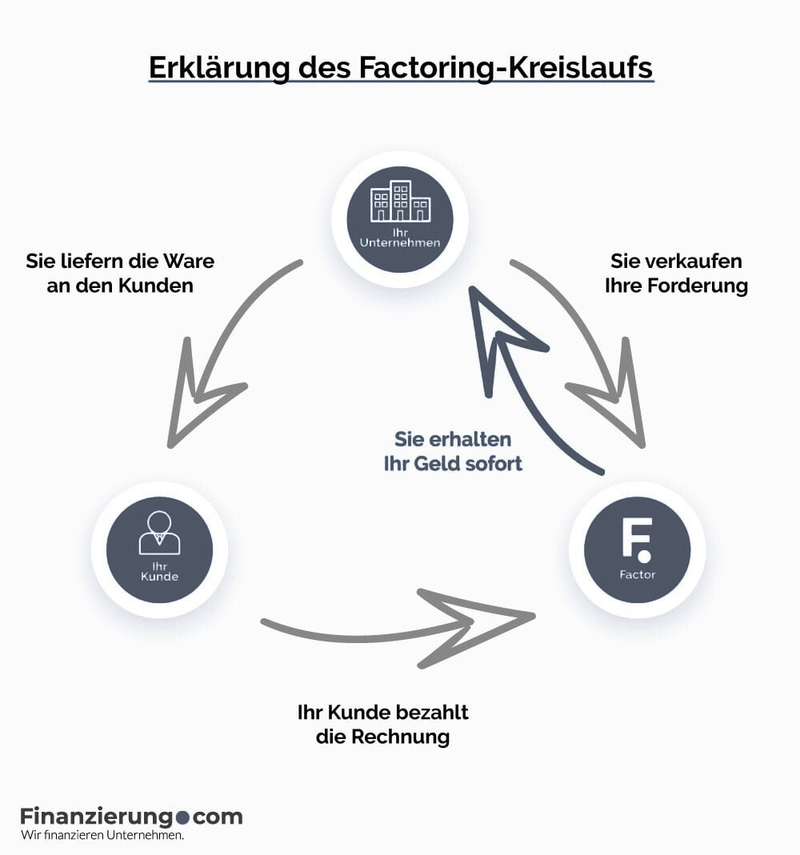

Factoring Unternehmen ist, wie beispielsweise auch Sale and Lease back oder Finetrading, eine alternative Finanzierungsform, bei der Unternehmen ihre offenen Forderungen an ein Factoring Unternehmen verkaufen. Das bedeutet, dass sie nicht auf die Zahlung durch ihre Kunden warten müssen, sondern sofort einen Großteil des Rechnungsbetrags erhalten. Ein Factoring Unternehmen übernimmt dabei das Forderungsmanagement und in vielen Fällen auch das Risiko eines Zahlungsausfalls. Dies verschafft mittelständischen Unternehmen mehr finanzielle Planbarkeit, entlastet die Buchhaltung und kann sogar die Bilanzstruktur sowie die Bilanzsumme verbessern. Gerade im Bereich Factoring Bayern zeigt sich, wie stark insbesondere der Mittelstand von schnellen Zahlungsflüssen profitiert. Besonders in Branchen mit langen Zahlungszielen oder häufigen Zahlungsausfällen ist ein Factoring Unternehmen effektive Möglichkeit, die Liquidität zu sichern.

Der Prozess des Factorings ist einfach: Sobald eine Rechnung gestellt wurde, kann sie an ein Factoring Unternehmen verkauft werden. Dieser zahlt in der Regel sofort zwischen 80 und 90 Prozent des Rechnungsbetrags aus. Der Restbetrag wird überwiesen, sobald der Kunde die Rechnung beglichen hat – abzüglich der Gebühren für die Factoring-Gesellschaft. Beim echten Factoring übernimmt das Factoring Unternehmen zusätzlich das komplette Ausfallrisiko, sodass das Unternehmen gegen Forderungsausfälle abgesichert ist.

Factoring Unternehmen mit Finanzierung.com – flexibel, schnell und individuell

Wir bieten maßgeschneiderte Factoring-Lösungen, die genau auf die Bedürfnisse Ihres Unternehmens abgestimmt sind. Als erfahrenes Factoring Unternehmen mit einem breiten Netzwerk an Finanzierungspartnern finden wir die besten Konditionen am Markt, ermöglichen eine schnelle Liquiditätssteigerung und bieten maximale Flexibilität – unabhängig von Branche oder Unternehmensgröße. Unternehmen, die Factoring München nutzen, profitieren von kurzen Wegen und einer besonders schnellen Abwicklung durch regionale Partner. Vertrauen Sie auf ein Factoring Unternehmen, das Ihre Anforderungen versteht und individuelle Lösungen bietet.

Sofortige Liquidität – Kapitalbindung reduzieren und finanzielle Spielräume erweitern

Schutz vor Zahlungsausfällen – Bonitätsprüfung und Risikoabsicherung inklusive

Individuelle Lösungen – Passend für KMU, Großunternehmen und verschiedene Branchen

Skalierbar & flexibel – Factoring-Modelle, die mit Ihrem Unternehmen wachsen

Zugang zu Top-Factoring-Anbietern – Wir finden die beste Lösung für Ihre Anforderungen

Für wen lohnt sich Factoring?

Ein Factoring Unternehmen lohnt sich für viele Unternehmen, insbesondere für jene, die regelmäßig hohe Forderungsbestände haben und nicht monatelang auf ihr Geld warten können. Besonders wachstumsstarke Unternehmen profitieren davon, da sie oft viel Kapital für neue Aufträge oder Investitionen benötigen. Auch kleine und mittlere Unternehmen, die nur schwer klassische Firmenkredite erhalten, können durch ein Factoring Unternehmen ihre Liquidität verbessern und finanzielle Engpässe überbrücken. Ein Factoring Unternehmen München kann dabei besonders gut auf die lokalen Anforderungen und Strukturen eingehen.

Ein weiterer wichtiger Vorteil ergibt sich für Unternehmen, die viele Geschäftskunden mit langen Zahlungszielen haben. In Branchen wie dem Großhandel, dem Transportwesen oder der Industrie sind Zahlungsfristen von 30, 60 oder sogar 90 Tagen keine Seltenheit. Wer nicht so lange auf sein Geld warten kann oder möchte, für den ist ein Factoring Unternehmen eine interessante Lösung.

Zudem lohnt sich ein Factoring Unternehmen für firmen, die ihr Mahnwesen auslagern wollen. Das Factoring Unternehmen übernimmt das gesamte Debitorenmanagement, was Zeit und Verwaltungsaufwand spart. Besonders in Firmen, in denen eine eigene Kreditprüfung oder das Eintreiben von Außenständen mit hohen Kosten verbunden ist, kann ein Factoring Unternehmen eine effiziente und wirtschaftlich sinnvolle Alternative sein.

Vorteile und Nachteile von Factoring Unternehmen

Nutzen von Factoring Unternehmen

Sofortige Liquidität: Unternehmen erhalten direkt einen Großteil des Rechnungsbetrags und müssen nicht wochen- oder monatelang auf Zahlungen warten.

Schutz vor Zahlungsausfällen: Beim echten Factoring-Geschäft übernimmt das Factoring Unternehmen das komplette Ausfallrisiko.

Entlastung der Buchhaltung: Das Mahnwesen, die Kommunikation mit dem Debitor und das Forderungsmanagement werden ausgelagert.

Bessere Verhandlungsposition: Unternehmen können Skonti nutzen oder bessere Einkaufskonditionen aushandeln.

Bilanzverkürzung: Durch den Forderungsverkauf sinkt die Bilanzsumme, was die Eigenkapitalquote verbessern kann.

Nachteile von Factoring Unternehmen

Kosten: Factoring ist mit Gebühren verbunden, die je nach Factoring Unternehmen und Bonität des Kunden variieren.

Nicht für alle Branchen geeignet: Unternehmen mit hoher Kundenstreuung profitieren stärker als solche mit wenigen Großkunden.

Kundenkontakt: In einigen Fällen bemerken Kunden, dass ein Factor Unternehmen involviert ist, was sich auf die Geschäftsbeziehung auswirken kann.

Welche Factoring-Arten gibt es?

Factoring Unternehmen bieten je nach Unternehmensbedarf unterschiedliche Factoring-Arten an. Die wichtigsten Varianten sind:

Das Factoring Unternehmen übernimmt das vollständige Ausfallrisiko. Falls ein Kunde die Rechnung nicht bezahlt, bleibt das Unternehmen finanziell abgesichert. Diese Variante bietet maximalen Schutz vor Zahlungsausfällen.

Das Unternehmen trägt weiterhin das Risiko eines Forderungsausfalls. Der Factor stellt zwar Liquidität bereit und übernimmt das Debitorenmanagement, doch bei Zahlungsausfällen muss das Unternehmen den Betrag zurückerstatten.

Das Factoring Unternehmen übernimmt nicht nur die Finanzierung, sondern auch das Mahnwesen, die Bonitätsprüfung und die Verwaltung der Forderungen. Dies entlastet die Buchhaltung und spart interne Ressourcen.

Der Kunde erfährt nichts vom Factoring Unternehmen, da das Unternehmen die Rechnungen weiterhin selbst eintreibt. Diese Variante eignet sich für Unternehmen, die ihre Geschäftsbeziehungen nicht durch einen externen Factor beeinflussen möchten.

Das Unternehmen bleibt für Mahnwesen, Inkasso und das Forderungsmanagement selbst verantwortlich, während der Anbieter Factoring ausschließlich für die Vorfinanzierung sorgt. Diese Variante bietet mehr Kontrolle über den Forderungseinzug.

Dies ist eine spezielle Form des Factorings, bei der nicht der Lieferant, sondern der Abnehmer den Factoring-Prozess initiiert, sodass der Lieferant seine Rechnungen sofort bezahlt bekommt, während der Abnehmer von längeren Zahlungszielen profitiert.

Die Wahl des richtigen Factoring Unternehmens der richtigen Factoring Art hängt von den individuellen Bedürfnissen des Unternehmens ab. Während echtes Factoring eine maximale Absicherung gegen Zahlungsausfälle bietet, ermöglicht stilles Factoring eine diskrete Finanzierungslösung. Wer eine umfassende Entlastung sucht, profitiert von Full-Service-Factoring, während Inhouse-Factoring mehr Eigenverantwortung ermöglicht.

Für welche Branchen ist ein Factoring Unternehmen besonders geeignet?

Das Factoring Unternehmen wird in vielen Wirtschaftszweigen genutzt. Besonders häufig kommt es in Branchen zum Einsatz, in denen lange Zahlungsziele üblich sind oder hohe Außenstände auftreten. Der Großhandel beispielsweise profitiert stark davon, da Händler oft Waren in großen Mengen einkaufen und diese erst später bezahlt werden. In Regionen mit starkem industriellen Schwerpunkt – wie beim Factoring Bayern – sind solche Lösungen besonders gefragt. Auch im Transport- und Logistiksektor wird ein Factoring Unternehmen gerne genutzt, da hier häufig Dienstleistungen erbracht werden, bevor eine Zahlung eingeht.

Im Baugewerbe und in der Industrie sind Factoring Unternehmen ebenfalls eine beliebte Finanzierungslösung, da Projekte oft über Monate laufen und Zahlungen erst nach Abschluss fällig werden. Auch der Dienstleistungssektor – insbesondere Beratungsunternehmen, Werbeagenturen oder IT-Dienstleister – profitiert von der Möglichkeit, Rechnungen durch ein Factoring Unternehmen sofort in Liquidität umzuwandeln. Im Gesundheitswesen, insbesondere bei Apotheken oder Pflegeeinrichtungen, wird Factoring ebenfalls genutzt, um lange Wartezeiten auf Krankenkassenabrechnungen zu vermeiden.

Wann lohnt sich ein Factoring Unternehmen gegenüber einem klassischen Kredit?

Das Factoring-Verfahren bietet gegenüber klassischen Firmenkrediten einige Vorteile. Während ein Kredit oft langwierige Antragsverfahren und Sicherheiten erfordert, funktionieren Factoring Unternehmen deutlich schneller und unkomplizierter. Da der Factor die Forderungen als Sicherheit nutzt, spielt die Bonität des Unternehmens eine geringere Rolle als bei einer Kreditfinanzierung. Gerade für junge Unternehmen kann ein Factoring Unternehmen München eine wertvolle Alternative zur klassischen Bankfinanzierung darstellen.

Zudem ist ein Factoring Unternehmen flexibler als ein Kredit. Während Bankdarlehen feste Rückzahlungspläne haben, passt sich der Factoring-Vertrag dem Umsatz des Unternehmens an. Steigen die Umsätze, steigt auch der verfügbare Liquiditätszufluss. So können Unternehmen ihre Finanzierung an ihre aktuelle Geschäftsentwicklung anpassen, ohne langfristige Verbindlichkeiten einzugehen.

Wir haben mehr als 20 Jahre Erfahrung in der Unternehmensfinanzierung. Kontaktieren Sie uns gerne, unsere Experten finden eine optimale Factoring Lösung für Ihr Unternehmen

Der Ablauf: So funktioniert der Forderungsverkauf

Der Ablauf eines echten Factoring Geschäfts lässt sich vereinfacht in sechs Schritten darstellen:

Ein Unternehmen generiert eine Forderung durch Erbringung einer Leistung – z. B. Warenlieferung oder Dienstleistung.

Für den Factor sind zwei Dinge essenziell: Einerseits die Verität der Forderung, welche die Basis des Factorings bildet, andererseits die Bonität des Debitors, da dieser nach dem Kauf der Forderung das volle Ausfallrisiko trägt. Daher prüft der Factor im Anschluss die Bonität des Debitors.

Nach erfolgreicher Prüfung der Bonität des Kunden verkauft das Unternehmen seine Forderung an den Factor.

Spätestens 48 Stunden nach Abtretung der Forderung bekommt das Unternehmen die Forderungssumme überwiesen und steigert somit seine Liquidität. Mit dem Verkauf der Forderung geht das Debitorenmanagement an den Factor über, der dann direkt mit dem jeweiligen Debitor abrechnet. Dieser ist nun Eigentümer der offenen Forderung und verantwortlich für deren Einbringung.

Der Kunde zahlt die offene Rechnung an den Factor.

Welche Rolle spielen Zinssätze und Gebühren bei einem Factoring Unternehmen?

Die Kosten für ein Factoring Unternehmen setzen sich aus mehreren Komponenten zusammen. Zum einen gibt es die Factoring-Gebühr, die meist als Prozentsatz des Rechnungsbetrags berechnet wird. Zum anderen können Zinsen anfallen, falls der Factor nicht sofort den gesamten Betrag auszahlt. Unternehmen sollten daher genau vergleichen, welche Konditionen Factoring Unternehmen bieten und ob sich die Kosten in Relation zum Liquiditätsvorteil lohnen.

Besonders wichtig ist es, auf versteckte Gebühren zu achten. Manche Factoring Unternehmen verlangen zusätzliche Kosten für Bonitätsprüfungen, Mahnverfahren oder das Debitorenmanagement. Ein transparentes Factoring Unternehmen wird alle Kosten offenlegen und Unternehmen die Möglichkeit geben, verschiedene Finanzierungsmodelle durchzurechnen.

Welche Möglichkeiten gibt es, Außenstände schneller zu realisieren?

Neben Factoring Unternehmen gibt es weitere Wege, um ausstehende Zahlungen schneller zu erhalten:

Skonto-Anreize bieten: Kunden zahlen schneller, wenn sie Preisnachlässe erhalten.

Striktes Mahnwesen: Frühzeitige Erinnerung und klare Fristen beschleunigen Zahlungseingänge.

Inkassodienstleister beauftragen: Professionelle Forderungseintreibung kann helfen, säumige Kunden zur Zahlung zu bewegen.

Dynamische Zahlungsmodelle: Flexible Zahlungspläne können Kunden dazu ermutigen, schneller zu zahlen.Welche speziellen Vorteile bietet Finanzierung.com?

Der Forderungsverkauf kurz erklärt

In diesem Video geben wir Ihnen einen kurzen und prägnanten Einblick in die Finanzierungsform „Factoring“.

FAQ

Ob Factoring für Sie als Finanzierungslösung infrage kommt, entscheiden Sie am besten auf Basis umfangreicher Informationen. Einen kurzen Überblick über die wichtigsten Punkte haben wir hier für Sie zusammengefasst.

Factoring ist ein Finanzierungsinstrument, bei dem Unternehmen ihre offenen Forderungen an eine Factoring-Gesellschaft verkaufen. Die Factoring-Gesellschaft zahlt dem Unternehmen einen Teil des Forderungsbetrags im Voraus und übernimmt somit das Risiko des Zahlungsausfalls.

Ein Unternehmen verkauft seine Forderungen an die Factoring-Gesellschaft, welche das Inkasso übernimmt. Der Factor zahlt dem Unternehmen eine Vorfinanzierung von ca. 80-90% des Forderungsbetrags aus. Sobald die Forderung beglichen ist, erhält das Unternehmen den restlichen Betrag abzüglich einer Factoring-Gebühr.

Factoring eignet sich in der Regel für alle Unternehmen, die eine hohe Forderungsanzahl und eine lange Zahlungsfrist haben. Das Finanzierungsmodell ermöglicht es, schneller an das Geld zu kommen und dabei das Ausfallrisiko zu minimieren. Auch für Startups und Unternehmen mit schlechter Bonität kann Factoring eine sinnvolle Option sein.

Welche Vorteile bietet Finanzierung.com bei der Suche nach Factoring Unternehmen?

Finanzierung.com bietet Unternehmen folgende Vorteile:

Individuelle Beratung: Experten analysieren den Finanzierungsbedarf und übernehmen die Suche nach der besten Lösung.

Großes Netzwerk: Zugang zu zahlreichen Finanzierungspartnern und spezialisierten Factoring Unternehmen.

Vergleich mehrerer Factoring Unternehmen: Unternehmen erhalten maßgeschneiderte Finanzierungskonzepte.

Schnelle und unkomplizierte Abwicklung: Digitalisierte Prozesse ermöglichen eine rasche Umsetzung.

Unterstützung auch bei alternativen Finanzierungen: Finanzierung.com vermittelt nicht nur Factoring, sondern auch Kredite, Leasing und weitere Finanzierungsformen.

Ein Factoring Unternehmen ist eine bewährte Methode, um kurzfristige Liquidität zu sichern und finanzielle Engpässe zu vermeiden, ohne auf eine Zwischenfinanzierung oder einen Kontokorrentkredit zurückgreifen zu müssen. Besonders für wachstumsstarke Unternehmen und Branchen mit langen Zahlungszielen bietet es eine attraktive Alternative zu klassischen Bankkrediten. Die schnelle Verfügbarkeit von Kapital, der Schutz vor Zahlungsausfällen, die Optimierung der Bilanzsumme und die Entlastung der Buchhaltung machen Factoring-Angebote zu einer flexiblen und effizienten Finanzierungslösung.

Mit der Unterstützung von Finanzierung.com können Unternehmen aus einer Vielzahl von Factoring Unternehmen die beste Lösung für ihre individuelle Situation finden. Wer seine Liquidität nachhaltig verbessern und flexibel bleiben möchte, findet bei Factoring Unternehmen eine moderne und leistungsstarke Finanzierungsform.

Das sagen Unternehmer, denen wir weiterhelfen konnten

Diese Vorteile schätzen Kunden der Finanzierung.com

Auch in unserem Büro in der Münchner Innenstadt sind wir jederzeit für Sie da. Besuchen Sie uns und lernen Sie unser Team kennen. Wir beraten Sie gerne persönlich zu allen Themen rund um Factoring München – direkt vor Ort.

)

)